Uso de I.A., cobertura de questões cibernéticas e os seguros embutidos são as tendências para o setor

As startups do segmento de seguro da América Latina receberam US$ 667 milhões de 2018 até este ano, mostra o InsurTech Report 2024 elaborado pelo Distrito, a principal plataforma de tecnologias emergentes da América Latina. O relatório ainda aponta as maiores tendências para o setor, como o uso da Inteligência Artificial e a crescente necessidade de proteção para eventos cibernéticos. As empresas do segmento no Brasil concentram grande parte dos aportes e do número de rodadas.

Desde 2018, foram 107 rodadas de investimentos com InsurTechs da América Latina. A maioria esmagadora envolveu empresas do Brasil, com 71 deals. Já em volume de recursos, as InsurTechs do Brasil levantaram US$ 553,8 milhões. O País detém também o maior número de empresas do segmento na região, com 57,2% das 250 em toda América Latina identificadas pelo Distrito. México, com 18,4%, e Argentina, com 9,2%, vêm logo em seguida.

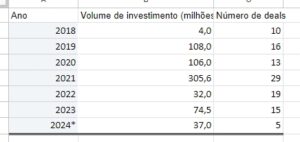

Aportes e número de rodadas na América Latina:

Maiores investimentos

A startup brasileira Alice, que atua no segmento de saúde, foi a que recebeu o maior aporte em uma rodada: US$ 127 milhões numa Series C em 2021. Além de ter o maior deal, a Alice aparece também na quinta posição entre as Top 10 com a Series B de US$ 33,3 milhões em 2021. Na lista das dez maiores rodadas, oito são brasileiras, uma chilena e uma mexicana. Para os relatórios setoriais do Distrito são considerados os setores expandidos, de forma que apesar da Alice ser do setor HealthTech como principal ela também entra no InsurTech como setor secundário.

| Startup | País | Ano da rodada | Rodada | Volume (milhões US$) |

| Alice | Brasil | 2021 | Series C | 127 |

| Minuto Seguros | Brasil | 2019 | Series C | 60 |

| Pottencial | Brasil | 2020 | Private Equity | 51,2 |

| Justos | Brasil | 2021 | Series A | 35,8 |

| Alice | Brasil | 2021 | Series B | 33,3 |

| Avla | Chile | 2024 | Series B | 25 |

| Cilia | Brasil | 2023 | Series B | 21,8 |

| Pier | Brasil | 2021 | Series B | 19,8 |

| Sami | Brasil | 2021 | Series A | 19,7 |

| Sofia | México | 2020 | Series A | 19 |

Atuação em nichos

A maioria das InsurTechs, 60,82%, atuam em mais de um nicho de produtos de seguros. O restante delas está presente em nichos específicos, como seguro de automóveis, saúde e vida. Na classificação dentro de categorias e subcategorias, a categoria de “oferta e atendimento” é a mais representativa com 52,4% do total das 250 InsurTechs da América Latina. Já a categoria “plataformas de inteligência de dados e risco” representa 30%.

“Embora o mercado de seguros seja gigantesco, representando 6,5% do PIB brasileiro, ainda existe muito espaço para crescer, sobretudo nos nichos, onde já atuam a maior parte das InsurTechs da região, porque uma parcela expressiva da população não possui seguros contratados”, explica Gustavo Gierun, CEO e cofundador do Distrito. “No universo do seguro, podemos ver bem como a inovação é importante para criar produtos acessíveis”.

Tendências

O InsurTech Report 2024 aponta que o uso da Inteligência Artificial é uma tendência para o segmento, que depende da intensa coleta e análise de dados. InsurTechs podem usar a ferramenta nas mais diversas fases da cadeia do seguro: análise de risco, avaliação de prêmio, detecção de fraudes, melhoria da experiência do cliente etc. O uso de I.A. no segmento ajuda a aumentar a produtividade, diminuir os erros e eliminar o manuseio de documentos físicos.

Já em termos de produtos, o Distrito identifica duas tendências: os seguros que protegem contra eventos cibernéticos e os seguros embutidos (embedded insurance) a outros produtos e serviços. O avanço dos eventos cibernéticos, que podem atingir empresas de todos os tamanhos, sobretudo as que lidam com dados sensíveis, impulsiona a criação de apólices que cobrem perdas financeiras causadas por ataques hackers, danos aos ativos digitais, custos judiciais provocados por esses eventos e perda de receita com a paralisação dos negócios, entre outros. Já os seguros embutidos podem tornar alguns produtos ou serviços, como viagens, eletrônicos e entregas, mais atraentes para os consumidores.